梧桐树下的证券事:从纪念章回溯华尔街风云

http://www.shouxi.com 2018-02-12 07:27 首席收藏网

若要说全世界最著名的一条街,那就是美国纽约的华尔街了。华尔街的名字来源于一堵墙(wall)。上个世纪初,这里原是荷兰殖民者为抵御英军侵犯而建筑的一堵土墙,从东河一直筑到哈德逊河,后沿墙形成了一条街,因而得名WallStreet。后虽拆除了围墙,但“华尔街”的名字却保留了下来。华尔街是一条很不起眼的小街,长不过1英里,宽仅11米,隐藏在车水马龙、一派繁忙的百老汇大街的南端,它与曼哈顿诸多有名气的街道相比甚是窄小。谁也没有想到,就是这条不起眼的小街,竟成了在美国乃至全世界都鼎鼎大名的“华尔街”。

从广义上说,华尔街不是一条街,它包括百老汇、宽街、交易广场、威廉街、柏树街和松树街的一部分、以及拿骚街和新街。华尔街还不仅是一个街名,它成为美国的象征,资本主义和自由市场的代表,是美国金融霸权的缩影。华尔街集中了纽约证券交易所、美国证券交易所、投资银行、证券交易商、信托公司、联邦储备银行、商业银行、保险公司的总部以及铁路、航运、采矿、制造业等大公司的总管理处。全纽约50多万金融业员工,华尔街就占了10多万人。 垄断资本从这里支配着美国的政治、经济和金融,像一架不知疲倦的巨型机器,分秒不息地运转着。有人比喻华尔街像天堂与地狱的交汇处,金融道高手在这里布阵斗法,梦想家在这里“一枕黄粱”,多少暴发户从这里登上了金融巨子的宝座,多少知名企业家也是在这里破产身亡。华尔街的典型象征,则是位于华尔街的拐角南侧——百老汇街11号的纽约证券交易所,它被形容为华尔街“精神”的代表。

梧桐树下的创新

上方的的古老大铜章是1922年纽约证券交易所为成立130周年而发行的,铜章重131克,直径70毫米。铜章的一面是1792年纽约证券交易所的前身,聚集在纽约曼哈顿梧桐树下交易的商人;另一面是1922年纽约证券交易所的大楼建筑。

美国最早的证券交易可以迫溯到1725年的商品拍卖市场。当时,夹杂在小麦、烟草甚至奴隶的买卖中就有零星的带自欧洲的证券被拍卖。费城于1754年就有证券交易,但规模有限。在美国独立前后,还没有专业化的金融市场和证券组织机构,也没有专业化的证券交易经纪人。1790年,美国联邦政府发行了8000万美元债券,成为第一笔大宗公开交易的证券,标志着美国投资市场的诞生。随着交易数量增加,商人们觉得零散的交易形态不能满足市场需求,启动了美国证券市场发展的进程。1790年,10位商人创立了费城交易所,买卖银行股票和政府债券,它可以说是美国历史上第一个正式的股票交易所。

在18世纪的纽约,证券交易还较少见,偶尔想交易也很困难,于是有人看到了商机。1792年初,一位名叫约翰-萨顿的商人在泥泞的小街——华尔街上租了个房间开了个“股票交易办公室”,每天中午组织一场拍卖,若交易成功,约翰-萨顿收取手续费。这一商机,被更多的人发现了。1792年5月17日,24位证券交易商在华尔街68号门口的一棵梧桐树下签订了一个协定,史称“梧桐树协议(ButtonwoodAgreement)”,他们商定,以后每周用几个上午在这棵树下聚会,规则有三条:只在会员间进行交易,不准外人参加,交易按规定收取佣金。后人一般都将这个不起眼的事件,作为纽约股票交易所诞生之始,而这三条规则也成为后来交易所的基本规则。当天按照这个新规则进行交易的,是美利坚银行的股票。这家银行就算是纽约证券交易所的第一家上市公司。

英美战争后的纽约证券市场更加规范化,《梧桐树协议》的后继者们在1817年派出一个代表团到费城考察其所用章程,并以此作为成立纽约证券交易委员会章程的蓝本。同年,证券经纪人成立了第一个正式的交易组织——纽约证券交易委员会,并开始在室内交易,第一个总部位于华尔街40号,月租200美元租来的房间。1865年,纽约交易所建起了自己的大楼。纽约证券交易所于1867年首创股票行情自动报价器,1878年又引入刚刚发明的电话、传真、计算机、网络等等。1863年交易所改为现名——纽约证券交易所(New York StockExchange)。1903年,纽约证交所迁往现在的华尔街11号的地址,也就是页首铜章中的证券大楼。

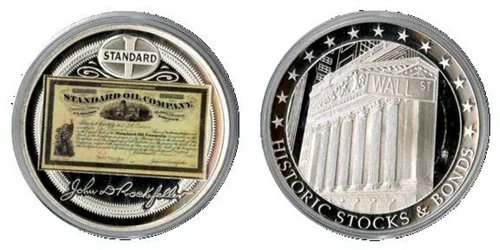

重32克,直径50毫米。章的一面是纽约证交所大楼,大楼外观具有典型的文艺复兴时代设计特点,是19世纪末20世纪初纽约市建筑行业最时兴的风格。六根巨大的爱奥尼亚式的白色大理石柱子庄严雄伟,柱子顶端的横梁上有一排烫金大字:“保护人类劳动的诚信”;另一面是纽交所上市公司标准石油公司的老股票

纽约证券交易所成立之初,几乎完全依靠自我管理。联邦政府对于证券市场没有采取任何规制措施,对于交易所最大的约束,是市场竞争本身。《证券交易法》颁布后,1934年10月1日,纽约证券交易所在美国证券交易委员会正式注册。直到1938年,纽约证券交易所才雇佣了一位受薪主席,在这之前的管理都是交易商无偿劳动。1971年,交易所组建为一家非赢利的公司。

纽交所曾在电视上播映过一个广告,“我们不仅是一个交易所,更重要的是,我们代表了一种做生意的方式”。在纽约证交所,可以看到经纪人在场内以走动和喧哗叫喊的方式找寻最佳买主或卖主,但经纪人本身不左右价格,买方与卖方是一种直接交易的模式,投资人可经由电视画面看到经纪人精彩的手语战。而在纳斯达克,看不到这样的场面,取而代之的是冷冰冰的电脑屏幕,投资人买卖股票只能通过电话交谈或是利用电脑下单,交易员可随意开价,买卖双方无从得知他的成本。纽约证交所认为,不管科技怎样进步,面对面的交易永远让人觉得诚信与踏实,这是他们独特的魅力。纽约证交所的场内共有17个马蹄形的“交易站”,每支股票固定在某个交易站买卖。场内人员区分为“专家”和“经纪人”。专家守在交易站不动,只买卖自己分配到的六支股票,他们主持竞标、执行买卖、记录和传送价格资讯。经纪人代表证券商,他们游走各交易站,可买卖任何股票。电影中的股市镜头,多为一群经纪人在交易站前竞标。专家就像拍卖会主持人,他必须从面前众多经纪人的叫声中选出最好的价码。交易所里不准有任何秘密交易。场内另一阵营则是墙边的“会员”摊位。纽约证交所共有480名会员,多是证券商。会员摊位接到公司买卖的指令,立刻用行动电话告诉游走的经纪人,经纪人再到交易站寻找买卖主。但近年来,为增加效率,单纯的指令已由证券商用电脑网路直接送到交易站,经纪人只处理大宗或复杂的指令。

牛和熊的搏斗

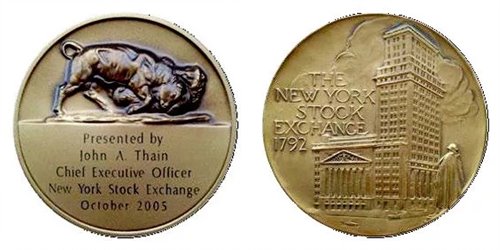

上方的铜章是纽约证券交易所总裁的一个赠品,章重235克,直径76毫米。大铜章的一面图案仍是纽约证交所的大楼,另一面是牛和熊的搏斗图,以及2005年10月约翰-塞恩赠送的文字。铜章的赠送者约翰-塞恩,曾是炙手可热的高盛公司的首席运营官,但失利于高盛的接班人宝座,而走马上任为纽约交易所的总裁,替代了因任职期给自己发放了年薪1亿美元而黯然离职的理查德-格拉索。格拉索从工人家庭出生成长为顶尖华尔街玩家,他通过自己的艰苦奋斗站到了权力顶峰,掌控了美国最保守、最富俱乐部特色的机构。“9-1”之后,他在一片震惊和恐慌中重启美国的金融系统,一度成为市场崩溃后的英雄,但在贪欲面前,他最终铩羽而归,因巨薪丑闻黯然下台。

约翰-塞恩踌躇满志,春风得意,他在任内成功地让纽约交易所收购了群岛电子交易所,借壳上市,使纽约证交所成为一家上市公司。他收购兼并了泛欧交易所,联合了美元和欧元这两种主要货币,开展跨时区交易,成为世界上第一个真正的全球性的且最具流动性的交易所。他顶住压力,改变纽约交易所几百年来以人工报价为主的交易系统,推出了以电子交易为主,人工为辅的混合交易系统。这导致交易员纷纷抗议,认为计算机取代人工,将导致他们失业。改革后的纽交所交易大厅,不再那么喧嚣热闹了,失去了满地纸屑、交易员们以手势相互之间报价的场景。对参观者也许是一种遗憾,但对投资者来说,却是一种福音。此外,他还积极开拓亚洲市场,并三访中国。

光环笼罩的塞恩不久又被美林证券集团聘为CEO,惜哉美国次贷危机的来临,美林面临破产,美国银行借机兼并美林证券,约翰-塞恩随之来到美国银行。败军之将,何以言勇,不久约翰-塞恩也黯然离职,他的人生是否也像那幅牛熊搏斗图一样的疯狂惨烈呢?

牛市,又称为多头市场,是指证券市场上价格走高的市场。其相反为熊市(空头市场)。牛市、熊市的来历有多种,但美国人认为这两个股市术语出现于早期美国股市。首先出现的是熊,在1709年就有所记载,最早指因为预计股价会跌就卖掉将来才发行而现在还没到手的股票,“在你逮到熊之前先卖掉熊皮sell the bear'sskin before one has caught thebear。”。这个词组代表了对股价不乐观。牛市的用法出现于1714年,也是受到了熊市的影响而产生的。或说牛是往上攻击 (牛角往上顶),所以代表多头市场,代表利多和股价往上走;熊是往下攻击 (熊掌向下挥)代表空头市场,代表利空和股价下跌。华尔街的具象代表,往往被认为是那头位于纽约证交所门口的铜牛雕像。华尔街铜牛设计者是一位来自意大利西西里岛的艺术家,名叫阿图罗-莫迪卡,他经过近两年的创作,于1989年12月15日午夜,用一辆大卡车将他这头重达6300公斤的铜牛,偷偷运到华尔街纽约证券交易所门前那棵巨大的圣诞树下面,寄寓着对证券市场的牛劲期望。今天,铜牛成为了纽约市的公共财产,莫迪卡只拥有肖像权。

熊的力量

美国人的投机活动可谓历史久远,早在殖民地时代就进行土地投机。美国独立战争之后,除了土地外,又进行铁路和政府债券投机。到18世纪末19世纪初,银行、收税公路、运河和制造业公司股票开始流通,并成为投机对象,证券交易日益繁荣的背后,伴影相随的是投机和危机。证交所创办的早期,托马斯-杰斐逊就指责金融市场不过是一个赌场。投机和丑闻似乎为这种抨击提供了很好的佐证与口实。

纽约证交所二百多年的历史,其发展历经坎坷,跌宕起伏。期间既曾对美国经济社会的发展起到了推动作用,也曾让美国经济社会付出沉重代价。1830年美国发行了最早的铁路股,紧接着,铁路、银行、运河及公路公司争相来纽约交易所上市。19世纪30年代中期掀起的经济投机中,银行大量放贷给房地产业,同时欧洲投机资金流入,造成房价、地价猛涨,这一轮泡沫最终由于1836年的粮食欠收及次年的地价暴跌而破灭,直到19世纪40年代,因为电讯业的起步,纽约交易所才渐渐恢复过来。19世纪50年代早期,淘金热潮袭来,又一次疯狂投机开始。狂热历时了1年多,直至伦敦突然开始抛售美国股票,接着银行收回放贷,市场瞬间崩溃,到1853年底,市场气氛如瘟疫袭击过一般,交易所几近难以生存。19世纪60年代南北战争期间的黄金投机与债券发行掀起了一次空前的投机热,直到1869年9月,政府宣布将卖出黄金,金价才开始狂跌。19世纪70年代,随着工业化发展,西部大开发、铁路及制造业的繁荣,以及公司数量和组织形式的变化,刺激了证券业的发展。但是,铁路引起的繁荣因公司和北方太平洋铁路公司的前身经营失败而泡沫破灭,1873年9月18日纽约证交所不得不经历了有史以来的第一次关门停业,经济陷入严重衰退。危机使5183家企业倒闭,300多万工人失业,同时,纽约交易所的57个交易会员和一些大公司也应声而倒。惊慌笼罩华尔街,此后几年交易都难以恢复。然而这些证券危机只是预震,世纪地震悄悄地在积累其黑色的摧毁能量。

金融投机风潮的巅峰始于20世纪20年代。当时美国工业经济虽然经历了1920至1921年短暂的萧条,但随后进入了长达6年的“柯立芝繁荣”时期(1923—1929年)。经济繁荣促使证券市场迅速膨胀,证券发行量猛增。1919至1929年,美国公司新发行的有价证券总额从23.03亿美元猛增至86.49亿美元。证券市场的膨胀与上扬又带来金融领域的投机活动。1920至1929年美国证券市场的交易额从2.23亿股增加到11.24亿股,其中纽约证券交易所的成交额1923年为2.36亿股,1927年达到5.77亿股。纽约证券交易所全部股票市值从1925年的270亿美元跃至1929年10月1日的870亿美元;普通证券的平均价格增长几乎达3倍。一批超级投机机构大胆哄抬股价,人们忘却了担忧,疯狂参与,投机狂热弥漫整个证券市场。

1926年秋,被炒得离谱的佛罗里达房地产泡沫首先被刺破了,然而这并没有给华尔街的疯狂带来多少警醒。从1928年开始,股市的上涨进入最后的疯狂。事实上,当时美国的许多产业仍然没有从一战后的萧条中恢复过来,股市的过热已经与实体经济的状况完全脱节了。1929年3月,美国联邦储备委员会对股票价格的高涨感到了忧虑,宣布将紧缩利率以抑制股价暴涨,但美国国民商业银行的总裁查尔斯-米切尔从自身利益考虑,向股市中增加资金投入以避免下跌,股票经纪商和银行家们仍在极力鼓动人们加入投机,甚至一些著名的学者也失去了冷静。其中最为典型的是耶鲁大学的欧文-费雪,这位大经济学家不仅自己进入了投机者的行列,而且还在公开演讲中宣称:“股票价格已达到了某种持久的高峰状态。”证券市场的狂热如脱缰的野马,已完全失去控制。1929年夏,股票价格的增长幅度超过了以往所有年份,崩溃已经近在眼前。可也有不少人保持着冷静的头脑,美国总统约翰-肯尼迪的父亲约瑟夫-肯尼迪就是及早从股市中脱身者之一。他对自己说,如果连擦鞋匠都在买股票,我就不想再呆在里面了。9月3日,华尔街的一位统计学家罗杰-巴布森在华尔街的金融餐会上说了一句话:“股市迟早会崩盘!”这句话被《道琼斯金融》发表。其实,这位先生在此前的两年中一直重复着这句话,却只被人们当做笑谈,没想到这次竟一语成谶,千古留名。此话不久就传遍了全美国,投资者信心开始动摇,股市掉头向下。股市下跌的消息惊动了总统胡佛,他赶紧向新闻界发布讲话说:“美国商业基础良好,生产和分配并未失去以往的平衡。”有关的政府财政官员也出面力挺股市,但此时人们的神经已经异常脆弱,股市在经过昙花一现的上扬后,就开始了噩梦般的暴跌。

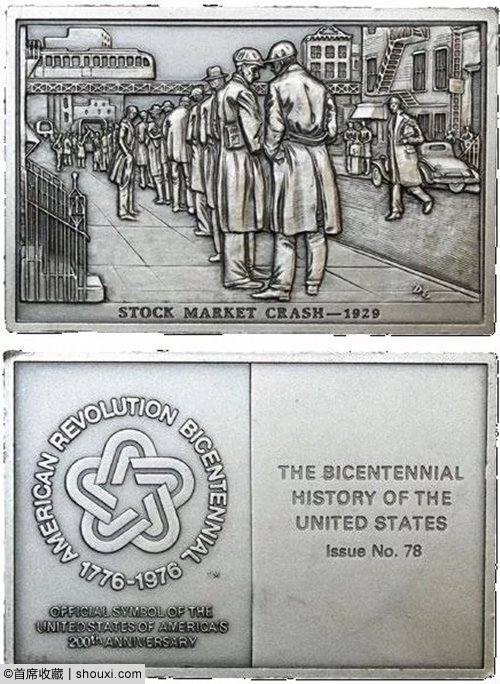

1929年10月的最后10天,集中了证券史上一连串著名的事件:10月24日这一天是股市灾难的开始,史上著名的“黑色星期四”。早晨刚刚开市,股价就如决堤之水轰然下泄,人们纷纷脱手股票,全天换手1289.5万股。纽约数家主要银行迅速组成“救市基金”,10月28日,史称“黑色星期一”。当天道琼斯指数日跌幅达13%,已经没有人再出面救市。10月29日,最黑暗的一天到来了,纽约证券交易所刚刚开市,猛烈的抛单就铺天盖地席卷而来,人人都在不计价格地抛售,交易大厅一片混乱。道-琼斯指数一泻千里,股价指数跌幅达22%,当天股市创造了成交量的历史最高纪录,被形容为纽约交易所112年历史上“最糟糕的一天”,后被称为史上最著名的“黑色星期二”。11月,股市跌势不止,跌幅高达48%。从1930年5月到1932年11月,股市连续出现了6次暴跌,道-琼斯指数跌至41点。与股灾前相比,美国钢铁公司的股价由每股262美元跌至21美元。通用汽车公司从92美元跌至7美元。在这场股灾中,数以千计的人跳楼自杀。欧文-费雪这位大经济学家几天之中损失了几百万美元,顷刻间倾家荡产,从此负债累累,直到1947年在穷困潦倒中去世。这次股灾彻底打击了投资者的信心,人们闻股色变,投资心态长期不能恢复。股市危机、银行危机与整个经济体系的危机,是个相互推动的恶性循环,股市暴跌后,投资者损失惨重,消费欲望大减,商品积压更为严重。同时,股市和银行出现危机,使企业找不到融资渠道,生产不景气,反过来又加重了股市和银行的危机,国民经济雪上加霜。由于美国在世界经济中占据着重要地位,其经济危机又引发了遍及整个资本主义世界的大萧条。5000万人失业,无数人流离失所,上千亿美元财富付诸东流,生产停滞和百业凋零。纽约股市崩溃发生之后,美国参议院即对股市进行了调查,发现存在严重的操纵、欺诈和内幕交易行为。

1932年银行倒闭风潮,又暴露出金融界的诸多问题。经历了大混乱与大崩溃,在痛定思痛、总结教训的基础上,美国股市开始迈向理性、公正和透明。从1933年开始,罗斯福政府对证券监管体制进行了根本性的改革,建立了一套行之有效的监管构架。一个现代化的、科学的和有效监管的金融体系在美国宣告诞生,重树了广大投资者对股市的信心,保证了证券市场此后数十年的平稳发展,并为世界上许多国家所仿效。

此后,经过罗斯福新政和二次大战对经济的刺激,美国股市逐渐恢复元气,到1954年终于回到了股灾前的水平。从数据反映,美国股市历史上最大的两次调整分别发生在1929至1932年和1937至1942年,其调整的幅度分别达到了90%和53%。此后,再也没有出现过大于50%的调整幅度。“9.11”的一周,美国股市跌了14.56%,次贷危机美国股市下跌了30%至40%左右。

20世纪20年代,纽约证券交易所战胜所有挑战者,成为美国首屈一指的交易所,成交量占美国上市证券交易的75%。20世纪美国经济迅速崛起并登上世界霸主地位,美国证券市场也发展成为世界上规模最大的证券市场。特别是上世纪90年代以后在以信息通讯为核心的科技革命和经济全球化的推动下,美国证券市场更是发展为自动化和国际化程度最高、流动性最强的全球证券市场的中心。

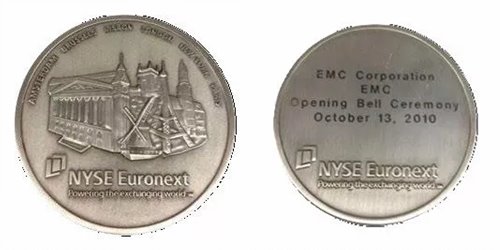

纪念从事IT及数据业务的EMC公司于2010年10月上市。该章直径75毫米,重218克,章的上图是纽约泛欧证交所的各交易所所在地——荷兰阿姆斯特丹、比利时布鲁塞尔、葡萄牙里斯本、英国伦敦、美国纽约及法国巴黎的标志建筑物。

上世纪90年代,纽约证券交易所经历了又一次辉煌,上市公司股份达到20亿股。纽约证券交易所曾是全球最大的交易所,直到1996年它的交易量被纳斯达克超过,但它仍是世界上第二大证券交易所。纽约证券交易所有大约2,800间公司在此上市,全球市值15万亿美元。2006年6月,纽约证券交易所与泛欧证交所(Euronext)达成总价约100亿美元的合并协议,组建全球第一家横跨大西洋的纽交所——泛欧证交所公司。纽交所——泛欧证交所分别在巴黎和纽约交易所上市,该证交所由纽约和泛欧股票交易所合并组成,拥有明显的地域和资本优势,总市值达223亿欧元。两者的强强联手,创造了第一家真正的全球化交易所集团。

不太出名的美国证券交易所

除了纽约证券交易所之外,华尔街还有一家成立于1921年的美国证券交易所(American StockExchange),在上世纪80年代纳斯达克交易所发展之前,它曾是全美国第二大证券交易所,后为美国第三大股票交易所。

美国证券交易所大致上的营业模式和纽约证券交易所一样。它的存在,就是为了交易那些不能在纽约证券交易所挂牌的企业的股票,开始时交易的场所就在街边,类似于一个自由市场。由于其交易要求低,曾被称为“门槛交易所”。以后有了固定交易场所,位于华尔街附近的纽约青尼狄坊86号。美国证券交易所是唯一一家能同时进行股票、期权和衍生产品交易的交易所。 美国99%的雇主都是中小企业,它们提供了75%的就业机会,代表了96%的出口商,中小企业是美国经济赖以存续的基础。在纽约证券交易所和纳斯达克这两个市场中,投资人很少去关注小企业的股票,中小型企业的股票流动性普遍不足,企业缺乏再融资的机会。中小型企业所面对的这些问题和需求,成就了美国证券交易所的市场定位,美国证券交易所成为唯一一家关注于易被人忽略的中小市值公司,并为其提供一系列服务来增加其关注度的交易所,成为中小市值公司的最佳交易所。一般在美国交易所交易的股票价格偏低,所以投资者之股票买卖会高于一百股。美交所通过和中小型上市公司形成战略合作伙伴关系,来帮助其提升公司管理层和股东的价值,并保证所有的上市公司都有一个公平及有序的市场交易环境。2004年在美国证券交易所的新上市公司数量更是猛增。2004年新上市公司占总发行量百分比19%,而同期纽约证券交易所为9%,纳斯达克为10%。其处理美国交易证券总额的10%,曾是美国第二大股票期权和期货市场。另外,ETF基金、封闭基金、货币基金等非常具有特点。

从2000年6月份起,美国证券交易所综合指数的表现一直超越纽约证券交易所综合指数、纳斯达克综合指数,以及其它主要金融指数。近几年,在美国证券交易所上市的公司数量急剧增加。1998年美国证券交易所被纳斯达克证券交易所收购,但交易所仍独立运作。2009年1月,纽约——泛欧交易所集团以价值2.6亿美元的纽交所普通股票收购了美国证券交易所。

人类的金融史几乎就是一部泡沫史,人们痛恨危机却喜爱泡沫。而证券交易所就是那些超级泡沫的孵育器和放大器。它制造能量,又被能量吞噬。没有它,社会就失去了金融力量,公司就缺乏价值发现,经济因而失去了前行动力。它是一个怪物,被人用最极端的语言赞美或者咒诅,却成为“百足之虫”死而不僵。它似乎在滔天的巨浪中行将颠翻,却又在无常的狂风中艰难前行。不久后的风和日丽使人们忘记了昨日的灾难,又对它咏唱起了赞美诗,只是不知道下一场更大的海啸,来自何时、何地乃至因何爆发。(上海钱币博物馆 姜建清)

延伸阅读

- 纪念币章易混淆:表面一字之差 实质大相径庭 (2016-04-19)

- 超级碗强势上演吸眼球 NFL纪念章成热门藏品 (2018-02-05)

- 李小川:女排荣获世界杯冠军纪念章设计过程 (2020-09-01)

- 李小川:设计生涯之遗憾 未发出的奥运纪念章 (2020-12-25)

- 品赏黎元洪五族共和章 体现历史思想节点变迁 (2023-10-20)

拍品推荐